石化行业“变票”严重,涉税风险全面爆发!

发布时间:2019-12-20 | 浏览:3765

近些年,我国的石化行业增长势头一直不错,发展迅猛,国内外市场竞争也非常的激烈,石油交易更是遍地开花。而过去几年,石油交易所在北京、上海、大连三足鼎立的局面已经发生了根本性的转变,借助各地招商优惠政策,新一批的石油化工交易所在国内各地区纷纷成立,在国内石油化工产品现货及期货交易方面发挥了重要作用。同时,我国石化行业一直以来都存在着税收合规的问题,一些虚开发票、偷逃税款等违法行为依然存在,导致石化行业内税负不均,市场混乱。

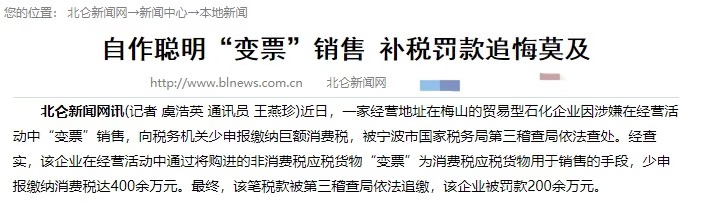

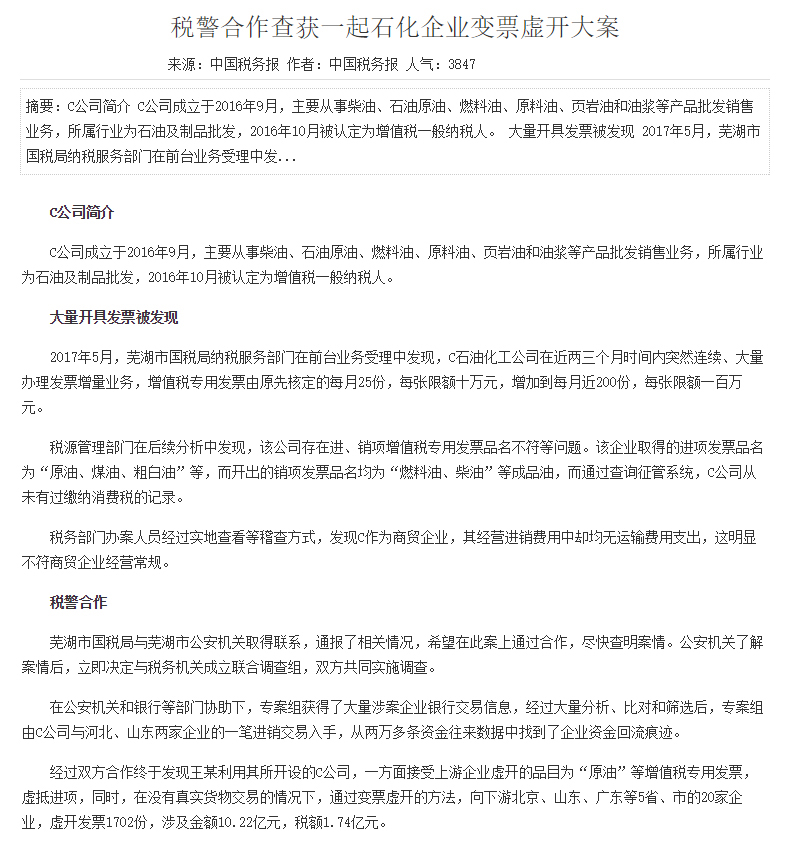

(点击查看大图)

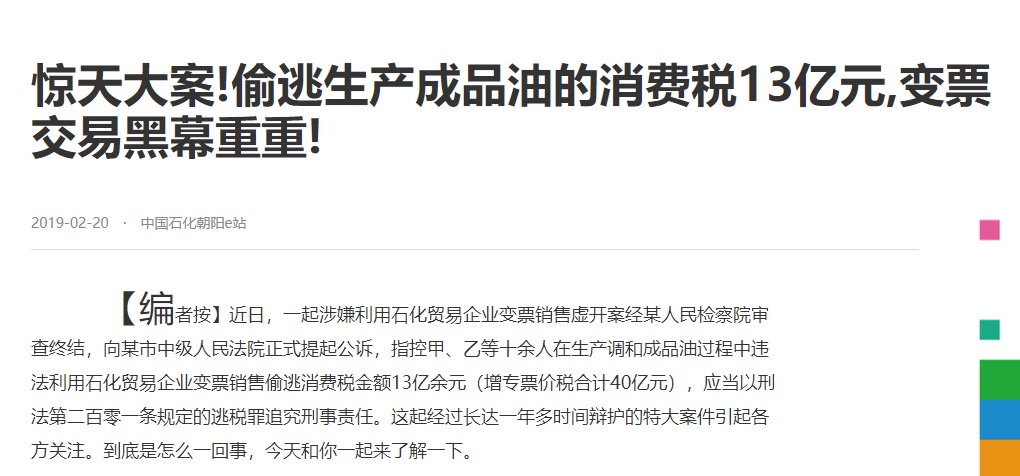

(点击查看大图)

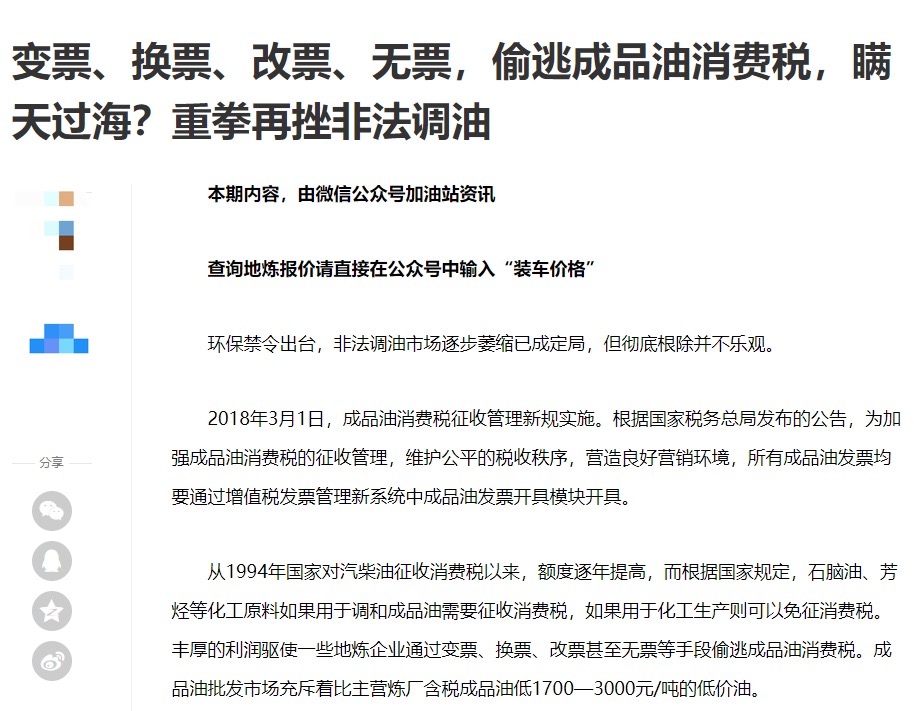

(点击查看大图)

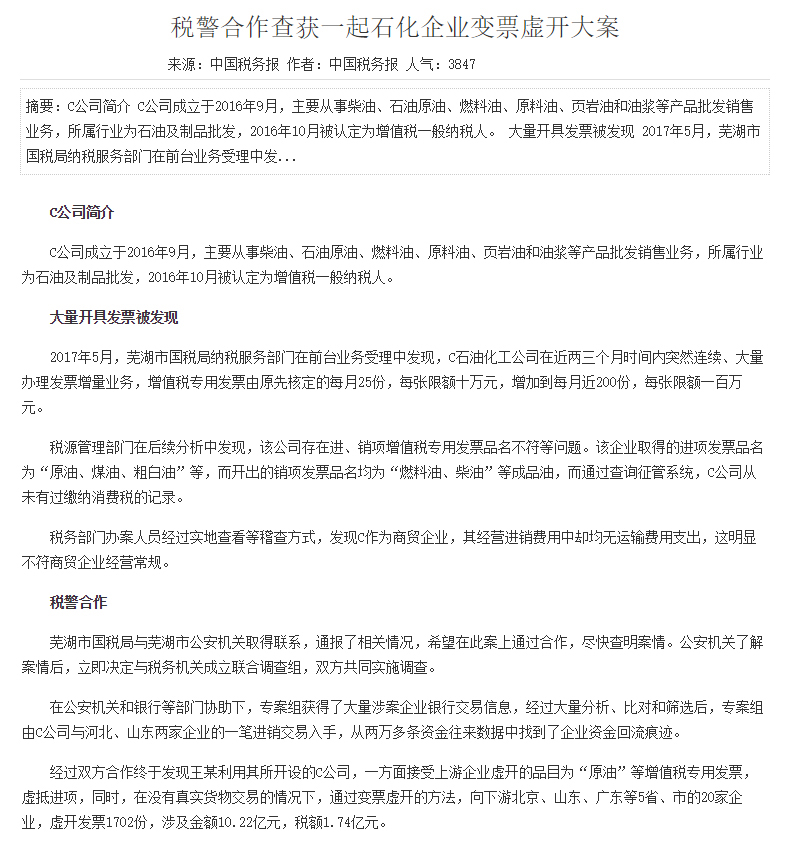

(点击查看大图)

通过上述几个典型案例不难看出,全国各地石化行业“变票”案件层出不穷,变名销售似乎已经成为行业“通病”。

一是税局可以依托金三发票稽核比对系统比对一个企业取得的发票和开出的发票的具体信息,包括品名、金额、数量等等。税务局可以锁定变名企业,以及上下游环节的情况;(1)以全链条式查办为主:过票、变票、用票单位全链条查处;(2)特别注重办案的经济效果,查封、扣押、有条件地办理取保候审;(3)以虚开增值税专用发票为核心指控,认识到本质为偷逃消费税,不存在真实交易,造成国家消费税损失,继而构成虚开增值税专用发票罪。219年10月10日,国务院印发《实施更大规模减税降费后调整中央与地方收入划分改革推进方案》,出台了关于调整中央与地方收入划分改革的三大举措:

在国家严厉打击虚开增值税发票的高压态势下,石化企业面临的虚开刑事风险十分严峻。企业一旦卷入“变票”、虚开案件中,该如何防控自身的行政及刑事风险,主要可做好以下几点:许多石化企业内部的工作人员,甚至包括财务人员,对如何认定虚开增值税专用发票,虚开增值税专用发票的法律责任认识不足,容易随波逐流,触及虚开的高压线。因此,要做到:3、财务人员应掌握必要的税法知识,具备一定的税务风险意识。

(二)进、销是重点

交易之前对供货企业做好初步考察,在交易前对交易对方做必要的了解,通过对交易对方经营范围、经营规模、企业资质等相关情况的考察,评估相应的风险。采购和销售环节关系到货物流、资金流和发票流的走向。所以采购和销售环节是防范虚开增值税专用发票风险的关键点。采购独立和销售独立模式,更有利于保持上下游交易的独立性,防止虚开风险往核心层公司蔓延,经济损失和法律风险可以锁定。

(三)有问题早发现,风险早排除(补票有依据)

处理虚开增值税专用发票争议和看病一样,讲究早发现、早诊断、早治疗。在风险发生前期更便于规范不合规行为,纠正违法行为,减轻法律责任。对于虚开行为,企业要坚决杜绝,不可心存侥幸。

(四)应对要及时,结果要有效

如果已经被税务机关检查:

1、积极配合税务机关检查;

2、积极主动税款、滞纳金、罚款;

3、充分利用陈述、申辩、行政复议、诉讼的权利。

由于石油化工贸易行业属于大宗商品贸易,交易模式多样,并且容易呈现出复杂化特征。石化行业在虚开发票及消费税的涉税法律风险尤为突出,面对税务稽查,首当其冲。对于“变票”行为,由于其自身交易的复杂性和特殊性,其涉税法律风险及责任存在本质区别和不同,石化企业还是应当结合自身交易的实际情况,及早与专业的涉税法律服务机构合作,排查潜在涉税风险,有效应对税务稽查检查,制定和实施化解及防范涉税风险的方案。